Henrik Milton

VD & fondförvaltare - Specialist teknik & mjukvara, Brock Milton Capital AB

Tänk på att:

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet.

Blogg & Media

Blogg | 15 sep 2023

I början av september var jag och vår analytiker Herman Ohlsson på analysresa i Silicon Valley för att träffa halvledar- och mjukvarubolag. Totalt blev det 19 bolagsbesök i och runt San Francisco, Fremont samt San Jose, tillsammans med analytiker och förvaltare från andra bolag. Det blev en väldigt lärorik och inspirerande resa som gav nya insikter och kunskaper gällande bland annat Artificial intelligence (AI), de senaste tunga grafikkorten och att en del tidigare olönsamma mjukvarubolag nu börjat fokusera på lönsamhet. Herman och jag har delat upp vår resa i två olika blogginlägg där mitt fokus är mjukvarubolagen som använder halvledare till sina program. Hermans inlägg, med ett större fokus på halvledarbolagen, kommer under nästa vecka.

En första reflektion jag vill delge är att de stora molnbolagen AWS (Amazon), Google Cloud (Alphabet) och Azure (Microsoft) numera går under benämningen ”public cloud”. Idag använder nästan alla västerländska bolag dessa aktörer för datalagring och genomförande av avancerade beräkningar. Coeli Global Selects innehav i ”molnbolag” är Microsoft och Alphabet som båda har stabila intäkter från detta affärsområde. Ett annat bolag i globalfonden som vi inte träffade under denna resa men som det pratades en del om var Apple. I flertalet möten ställde jag frågan hur man ser på Apple och samtliga bolag hade bara bra saker att säga. Den roligaste kommentaren fick vi hos Cadence (tillhandahåller programvara för design av halvledare) som sa att Apple nog har det bästa designteamet för halvledare i hela Silicon Valley. Beviset på detta kom den 12:e september då Apple lanserade sin nya iPhone 15 Pro med det nya chippet A17 Pro, som innehåller en förbättrad CPU och GPU på samma kort. Apple har till och med ett eget namn på sina halvledare som de kallar ”Apple Silicon”. De bolag som jag kommer beskriva närmare i detta inlägg är Airbnb, Salesforce och C3.ai.

Airbnb – Bolaget fortsätter att växa

De flesta känner säkert till Airbnb som är ett bolag som erbjuder uthyrning av hus och lägenheter till privatpersoner samt företag. Bolaget hade ett svagt 2020 när Covid slog till men efter det har tillväxten tagit ordentlig fart igen. Under 2020 var det två faktorer som påverkade bolaget negativt. Det första var att antalet uthyrningar minskade när resandet gick ned och det andra var att priset mellan att bo på hotell och att hyra en lägenhet via Airbnb krympte. Vi hyr i regel privata lägenheter för att det blir billigare men om priserna på hotellrum går ned tar vi hellre in på hotell med alla bekvämligheter det medför.

Bolaget talar nu om att bredda sin produktportfölj med en kategori. På mötet avslöjade man inte vad det var för ny produkt, men det är garanterat en tjänst som bolaget kan förmedla och tjäna pengar på. En av de stora fördelarna med Airbnbs affärsmodell är att den är kapitallätt (engelska asset light). En kapitallätt affärsmodell innebär i det här fallet att bolaget inte själva äger några hus eller lägenheter. För varje uthyrd lägenhet eller hus så tar Airbnb betalt i form av en förmedlingsavgift. Det fina med denna modell är att det är uthyraren (ägaren av bostaden/fastigheten) som står kostnaden för eventuella räntor på lån. Ägaren betalar också driften av huset som visserligen skjuts över till hyresgästen. Airbnb har två avgifter, en för värden på 3% som tas ut vid bokningen och en gästavgift på cirka 14% som dras från hyresbeloppet. Man får säga att det är bra betalt för att ta ”hävstång” på någon annans hus eller lägenhet.

I mötet framkom en nackdel med bolagets försäljningsmodell och det var att 1% av värdarna står för 23 % av omsättningen. Under vårt möte frågade jag om dessa ”supervärdar” har bättre priser än de andra mindre värdarna, men svaret var nej på den frågan. Alla värdar betalar alltså samma avgift på plattformen. Varför ser vi en risk med att ett fåtal värdar står för en stor del av omsättningen? Jo, skulle supervärdarna som utgör 23% av omsättning flytta sin uthyrning till Booking.com i stället, så skulle Airbnb kunna tappa cirka 1/4 av all försäljning.

Airbnb växer genom att de adderar nya marknader (länder) varje år. De växer också genom att fler och fler använder tjänsten för att söka semesterboende. Att gå in på en ny marknad innebär en relativt låg kostnad för exempelvis översättningen till det lokala språket, då det mesta sker med hjälp av AI. För att Airbnb ska kunna bli framgångsrika är det viktigt att plattformen upplevs som lokal. Under mötet sa Investor Relations att en marknad utvecklas bäst när bolaget ger marknaden mycket kärlek.

En av de största konkurrenterna till Airbnb är Booking.com. Utöver att erbjuda hotell, har Booking.com också börjat förmedla privatägda bostäder. Min personliga reflektion är att jag föredrar förmedlingssidor som är fokuserade på hotell respektive fritidshus och lägenheter.

Hur kan Airbnb växa sin omsättning och vinst framöver? De kan öppna nya marknader och växa ytterligare på existerande marknader. När det gäller Japan, Korea, Brasilien, Tyskland och Spanien kommer bolaget att försöka utveckla dessa marknader ytterligare för att komma åt fler värdar samt hyresgäster, och på så vis öka omsättningen. Om man tittar på möjligheten till att öka vinsten kan de höja avgifterna (inom en rimlig nivå) och bli mer effektiva i driften av verksamheten.

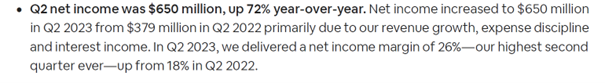

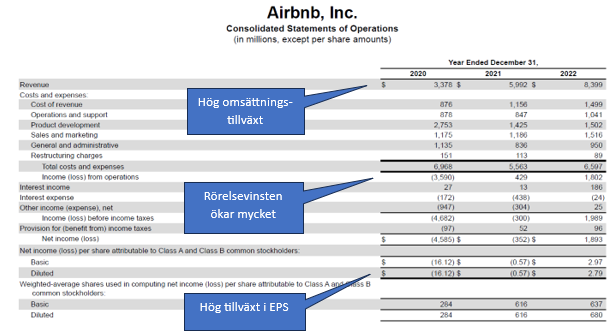

Det fina resultatet visar att Airbnbs kostnadsbesparing biter då bolaget rapporterar sin högsta kvartalsvinst någonsin. Källa: Airbnb kvartalsrapport för Q2 2023.

Det fina resultatet visar att Airbnbs kostnadsbesparing biter då bolaget rapporterar sin högsta kvartalsvinst någonsin. Källa: Airbnb kvartalsrapport för Q2 2023.

Under de tre senaste åren har Airbnb och bolagets ledning blivit betydligt mer disciplinerade när det gäller kostnader och man har till och med implementerat ett besparingsprogram. En del i detta program bestod av att minska marknadsföringskostnaderna och i stället satsa på att ”bygga ut” varumärket som kostar mindre. Bolaget har också minskat sin organisation vilket bidragit positivt till lönsamheten. Inflationen har faktiskt ökat lönsamheten, när priserna på boende har stigit har bolaget lyckats hålla fast vid sina kostnader.

Airbnbs årsredovisning för 2022 visar att besparingsprogrammet biter och att bolaget är betydligt mer lönsamt nu än 2020.

Airbnbs årsredovisning för 2022 visar att besparingsprogrammet biter och att bolaget är betydligt mer lönsamt nu än 2020.

När det kommer till den senaste AI-trenden så säger Airbnb följande. Man använder AI till att förbättra kommunikationen mellan gäst och värd. Det finns stora effektiviseringsvinster gällande programmering. AI hjälper till att skapa ett bättre datorprogram på kortare tid. AI kan också hjälpa värden att sätta ett mer konkurrenskraftigt pris på sitt boende.

Vi har inget innehav i Airbnb men det finns några saker som jag gillar med bolaget. Bolaget erbjuder en bra produkt och har ett känt/starkt varumärke. Jag använde själv Airbnb för att hyra ut ett hus i somras och det fungerade väldigt bra. Bolaget har uppvisat en fin tillväxt och har förbättrat lönsamheten avsevärt.

Salesforce – ”wind of change”

Ett annat intressant möte hade vi med CRM-bolaget Salesforce (CRM= Customer Relationship Management) som säljer molnbaserade system för kundhantering. Sett till historien har Salesforce investerat alla pengar de tjänar för att växa verksamheten. Satsningarna på tillväxt har lett till att bolaget kunnat växa omsättningen tvåsiffrigt år efter år. Vid en första anblick ser det väldigt spännande ut, men varje gång jag har tittat närmare på Salesforce, har analysen stannat vid kassaflödesrapporten. Allt för mycket pengar har bland annat gått till att växa och Share Based Compensation (SBC). I sammanhanget bör dock nämnas att generösa aktieersättningar för de anställda i Silicon Valley är mer regel än undantag och egentligen ser jag inga problem med aktieprogram bara de är rimliga. Men om dessa är för höga, det vill säga att bolaget ökar antalet aktier för mycket, blir utspädningen av nettovinsten för stor med en låg EPS-tillväxt som följd. Det andra som jag har reagerat på är att bolaget har använt alla pengar de tjänat för att växa omsättningen. Stora satsningar på marknadsföring, försäljning och R&D har medfört att rörelsevinsten blivit väldigt låg. Under 2021 och 2022 låg rörelsemarginalen (EBIT) på cirka 2%. Jag har inget emot att bolag investerar för att växa men det måste finnas en balans mellan tillväxt och kostnaderna för tillväxt. När dessutom antalet aktier hela tiden har ökat på grund av för generösa aktieprogram har EPS-tillväxten blivit lidande.

När vi var i San Francisco 2022 fick vi indikationer på att en förändring var på gång gällande bolagens fokus på lönsamhet och generösa aktieprogram. Dessa förändringar är drivna av att investerarna nu vill ha avkastning på sina pengar i form av aktieutdelningar eller aktieåterköp. Faktumet att pengar nu har börjat kosta i form av ökad ränta gör att aktiemarknaden generellt minskat sitt fokus på ”growth at all cost”. För Salesforce del startade detta genom att den kända aktivist-investeraren, Elliot Management och ValueAct Capital, tog större positioner i bolaget och började utöva sitt inflytande via styrelsen.

Mötet med Salesforce bekräftade att det nu är nya tongångar i bolaget. Investor Relation berättade att bolagets VD och medgrundare Marc Benioff samt CFO Amy Weaver jobbar hårt med att kommunicera den nya lönsamhetskulturen i bolaget. De senaste kvartalsrapporterna har Salesforce nu visat att de är mer lönsamt än tidigare och bolaget har till och med börjat köpa tillbaka aktier för att driva upp EPS-tillväxten. Att tillägga är att Salesforce har utnyttjat sin starka marknadsposition och höjt priserna med 10%.

Under vår analysresa i Kalifornien har vi sett samma mönster med fokus på lönsamheten även i andra bolag som till exempel Workday samt Airbnb. Vi ser ett tydligt trendskifte på aktiemarknaden där det numera krävs att bolagen också är lönsamma för att ”handlas upp”. Tidigare räckte det i princip med att omsättningstillväxten var hög för att aktiekursen skulle stiga.

Vi träffar Salesforce på vår analysresa till San Francisco och Silicon Valley.

Vi träffar Salesforce på vår analysresa till San Francisco och Silicon Valley.

C3.ia – ett riktigt AI-bolag

Det sista bolagsmötet på vår analysresa var med C3.ai, ett bolag som tro det eller ej faktiskt har varit fokuserat på AI sedan starten. Till skillnad från många andra nystartade och hypade AI-bolag så grundades C3.ai för cirka 15 år sedan.

Under mötet gav C3.ai exempel på några intressanta AI-projekt som de har utvecklat åt kunder. Det första exemplet var ett projekt där man med hjälp av AI har optimerat oljebolaget Shells anläggningar och några av Europas största raffinaderier. Det började med en anläggning och till slut hade C3.ai effektiviserat flera av Shells anläggningar. Ett annat exempel är att bolaget hjälpt den amerikanska energimyndigheten att minska energiförbrukningen i det nationella elsystemet. Små åtgärder i ett program kan ge stora positiva besparingar.

Användandet av AI handlar ofta om att skapa effektivitetsvinster. Det kan vara allt från att göra ett raffinaderi mer effektivt eller att programmera ett datorprogram snabbare och bättre. En effektiviseringsåtgärd ska ses som en besparing vilket gör att ”intäkten” (minskade kostnaden) går rakt ned på rörelsevinsten och påverkar resultatet positivt.

C3.ai arbetar med något de kallar ”Applied AI” d.v.s. bolaget är inget forskningsbolag utan AI används till riktiga applikationer för riktiga bolag. När det gäller AI-applikationer till exempelvis affärssystem hämtar bolaget data från Salesforce, SAP, Oracle etcetera via OpenAPI (Application programming interface), och sammanställer datan genom att bygga ett program. C3.ais program kan alltså hämta data från affärssystemen som ofta ligger i publika molnlösningar (AWS, Google, Azure) genom OpenAPI-gränssnittet (Jag ber om ursäkt för alla tekniska termer men det är lika bra att ange rätt definitioner). Programmet som C3.ai har skapat producerar en output som användaren kan tolka. AI:n kan sedan jobba interaktivt med användaren i till exempel en chat.

Hur tjänar C3.ai pengar? De tar ut en konsultkostnad för att programmera AI:n och sedan tjänar de pengar när kunden använder datorkraft. Vanligtvis ligger det på cirka 55 cent per CPU-timme. Ju mer kunden använder systemet desto mer pengar tjänar bolaget.

När det gäller konkurrenter så berättade IR att det ofta är VDn själv i bolagen, som kan vara deras kunder, som tror att de kan bygga ett eget datasystem bättre och billigare.

C3.ai berättade också att NVIDIA är klart ledande gällande både IP (Intellectual Property) och chip för AI där de ligger flera år före de andra chip-tillverkarna. I del två av vårt blogginlägg från Silicon Valley har Herman skrivit en spännande text från besöket hos NVIDIA.

Tyvärr är C3.ai inte investeringsbart för oss då 1/3 av orderboken kommer från vapentillverkning vilket vi inte investerar i. En reflektion från mötet är dock att deras kontor var fullt med folk medan många av de andra kontoren under resan var folktomma. Vi ska inte fördjupa oss i det nu, utan tomma kontorsfastigheter i USA är blogginlägg i sig.

Möte med AI-bolaget C3.ai i september 2023.

Möte med AI-bolaget C3.ai i september 2023.

Blogg | 18 feb 2026

Blogg | 19 jan 2026

Blogg | 7 dec 2025

Den här webbplatsen använder cookiesför statistik och användarupplevelse.

Brock Milton Capital. använder cookies för att förbättra din användarupplevelse, för att ge underlag till förbättring och vidareutveckling av hemsidan samt för att kunna rikta mer relevanta erbjudanden till dig.

Läs gärna vår Integritetspolicy . Om du samtycker till vår användning, välj Tillåt alla. Om du vill ändra ditt val i efterhand hittar du den möjligheten i botten på sidan.