Dagens räntenivåer gör att obligationer är reella alternativ till aktier vilket får konsekvensen att pengar flyttas från aktiemarknaden till räntemarknaden. De höga räntenivåerna leder också till en allmän global ekonomisk inbromsning.

De aktier som gick starkast under månaden var YouGov, Nordnet och Lime. De aktier som hade den svagaste utvecklingen var Asbury Automotive, Eurogroup Laminations samt Magazine Luiza.

Alla de tre bolagen i topp kom med bra rapporter som överträffade marknadens förväntningar. Ett axplock från våra topp tre var till exempel att Nordnet överträffade försäljningen med 30% mot koncensus. Lundabolaget Lime kom in med en rapport som visar att bolaget kan växa även i sämre tider. Omsättningstillväxten kom in på 19% vilket tydliggör det fina arbete bolaget gör för att växa sin verksamhet i och utanför Norden. Det engelska marknadsundersökningsbolaget YouGovs omsättning växte med 17% samtidigt som bolaget uppvisade högre marginaler i jämförelse med tidigare kvartal.

Vi rekommenderar att ni kikar in på vår blogg då vi har lagt upp några spännande blogginlägg om våra bolag. Bland annat det tidigare nämnda bolaget YouGov.

Händelser och trender i marknaden – vad dominerar utvecklingen?

”Higher for longer” är det nya modeordet på finansmarknaden och syftar på att centralbankerna kanske måste hålla styrräntorna på en hög nivå längre än vad man tidigare trott, för att bekämpa inflationen. Utifrån en aktieförvaltares perspektiv gör vi bedömningen att vi är nära ”räntetoppen” och att det troligtvis bara blir en höjning till i december. Vår bedömning bygger i huvudsak på två saker, det ena är att inflationen faktiskt faller och det andra är observationer hos bygg- och fastighetsbolagen. Den höga räntan gör att fastighetsbolagens finansieringskostnader har skjutit i höjden vilket påverkar deras lönsamhet. Byggbolagens orderingång sjunker dramatiskt vilket gör att de behöver säga upp personal, som i sin tur ger ökad arbetslöshet samt att nybyggnationen bromsar in. Även om centralbankerna fokuserar på att bekämpa inflationen så kan de inte blunda för vad som faktiskt händer i ekonomin, med en lägre efterfrågan som följd, och en konsument med betydligt mindre pengar i plånboken till konsumtion. Allt sammantaget så påverkas börskurserna av detta då kursen ofta hålls uppe baserat på framtida tillväxt av bolagens vinster. När vinstutsikterna faller, så faller också aktiekursen. För oss är växande vinster en väldigt viktig faktor eftersom vi vet att det är en av de största bidragsgivarna till stigande aktiekurser på lång sikt.

Förändringar i portföljen

Under månaden köpte vi fyra nya bolag och sålde ett befintligt innehav. Incap fick lämna fonden eftersom bolaget hamnat i en negativ trend då efterfrågan från deras kunder minskat betänkligt. Till våra Champions adderade vi Auto Partner, Eagle Materials och Doximity. Auto Partner är ett polskt bolag som säljer reservdelar till bilar i Polen och Europa. Eagle Materials är ett amerikanskt bolag som tjänar pengar genom att sälja cement och gipsskivor. I och med att det är svårt att få tillstånd för nya fabriker inom denna bransch, uppstår det lokala monopol som gynnar bolaget. Doximity kan ses som ett LinkedIn för personer inom Hälsovårdssektorn. Bolaget har bland annat uppvisat en imponerade omsättningstillväxt sedan börsintroduktionen 2021.

Mandatum är en avknoppning från det välkända bolaget Sampo, och har tagit plats bland våra Special Situations i fonden. Mandatum är ett finskt bolag med fokus på kapitalförvaltning, livförsäkringar och pensioner.

Fondens positionering – marknadstro framåt

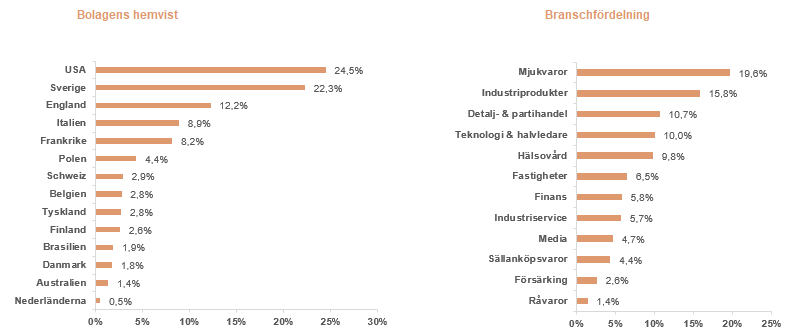

Vid oktober månads slut hade vi 44 innehav där Champions utgör 82% och Special Sits 18%, av fondens innehav. Baserat på nästa års förväntade vinster, är P/E-talet 17,5 för den globala småbolagsfonden, och vår bedömning är att vinsterna växer med nästan 17% under 2024. Portföljens förväntade omsättningstillväxt för 2024 är 12%, vilket kan jämföras med IMF:s prognos om 2,9 % Global BNP-tillväxt för 2024.

Vi anser oss ha en attraktiv portfölj som ska kunna skapa avkastning till er som är andelsägare. Vår bedömning är att små bolag för närvarande är en intressant tillgångsklass eftersom dessa bolag har riktigt attraktiva värderingar.

Stort tack för förtroendet att få förvalta era pengar.