De aktier som gav det bästa bidraget under månaden var Blue Bird, VBG Group och Lindex Group. De aktier som hade den svagaste utvecklingen var Enghouse Systems, Alamo Group och Eagle Materials. Månadens bästa aktie var amerikanska Blue Bird som steg cirka 30% på rapportdagen. Aktien tog ett rejält glädjeskutt då vinsten per aktie slog förväntningarna med 89%. Bolaget passade också på att höja guidningen för både omsättning och EBITDA.

I maj deltog Globalteamet på kapitalmarknadsdagarna för Munters och Fortnox. Munters har en stark position inom kylutrustning till batterifabriker och datacenter. Munters aviserade också att de ska lägga ökat fokus på de mer avancerade systemen och sälja av vissa delar inom FoodTech-området då dessa utgör lite enklare system.

Fortnox är ledande inom företagstjänster för små- och medelstora bolag. Bolaget erbjuder ett ekosystem av tjänster för till exempel redovisning, löneutbetalningar och factoring. Sammantaget var det en mycket bra kapitalmarknadsdag och Fortnox är otroligt duktiga på att driva sin affär med bra tillväxt, hög lönsamhet och innovationskraft. Under juni månad kommer vi att publicera ett blogginlägg om kapitalmarknadsdagen på vår blogg https://www.bmcapital.se/blogg.

Händelser och trender i marknaden - vad dominerar utvecklingen?

För en gångs skull var den svenska Riksbanken bland de första med att sänka styrräntan där ECB gjorde samma sak några veckor senare. En av marknadens stora funderingar just nu är när Fed gör samma sak som sina europeiska ”centralbankskollegor. Det pågår lite av en ”kamp” med att få ned prisnivåerna ytterligare till en hållbar nivå så att vi äntligen kan få de efterlängtade räntesänkningarna. Att både S&P 500 och NASDAQ nu handlas runt All Time High talar för att investerarna till viss del har tagit ut räntesänkningarna i förskott. Vi kan se att investerarna har en stor tilltro till aktiemarknaden vilket är positivt. Om man ska lyfta fram en liten farhåga så är det att skillnaden mellan S&P 500-indexets ”vinstränta” (aggregerad VPA/priset på index) och räntan på den amerikanska tioåriga statsobligationen är för liten. På nuvarande räntenivåer är obligationer fortfarande ett alldeles för intressant alternativ för investerarna. För några år sedan pratade vi om TINA (There Is No Alternative) men nu är faktiskt obligationer intressanta placeringsalternativ.

Förändringar i portföljen

Under maj köpte vi tre nya bolag och sålde fyra innehav för att öka möjligheterna till god avkastning för er andelsägare. I förra månadsbrevet nämnde vi att vi var tvungna att sälja våra polska innehav, Text och Autopartner, på grund av fondfusionen. När fondfusionen nu är avslutad kunde vi köpa tillbaka våra två intressanta polska bolag. Vi adderade också en spännande Special Situation från Holland. Byggbolaget Heijmans som vi tror kan dubbla aktiekursen på två till tre års sikt drivet av en kombination av den låga värderingen och stigande vinster.

De bolag vi sålde under månaden var det amerikanska säkerhetsbolaget Napco Securities, holländska energiteknikbolaget Alfen, amerikanska byggbolaget Sterling Infrastructure och italienska HVAC-bolaget Carel Industries.

Fondens positionering - marknadstro framåt

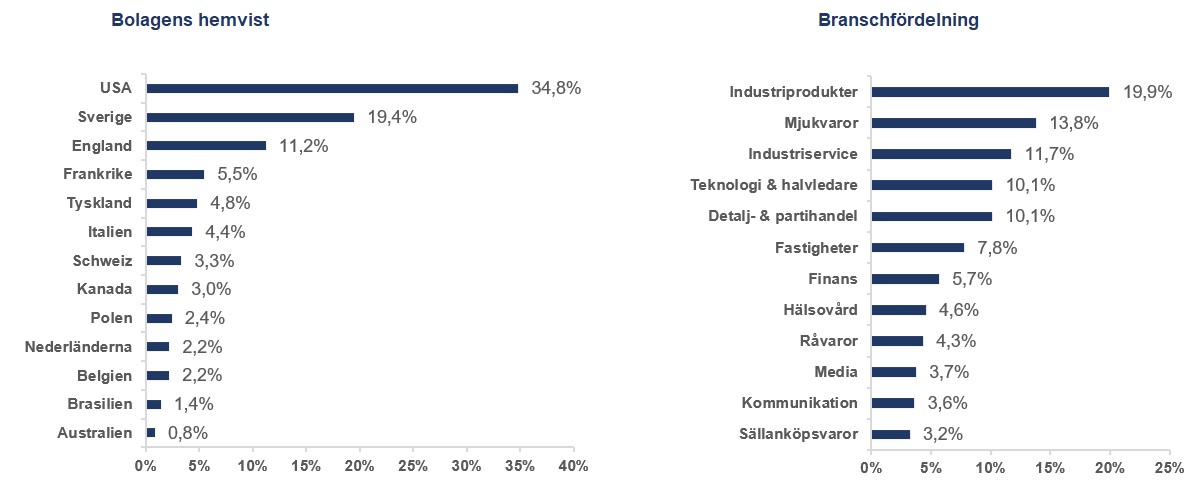

Vi ser en stor uppsida i småbolag relativt större bolag eftersom denna tillgångsklass kommer gynnas av en miljö med lägre styr- och marknadsräntor. Den prognostiserade vinsttillväxten i den globala småbolagsfonden är cirka 17,3% i årstakt och värdering är P/E 17,8 för nästa år. Dessa nyckeltal innebär att vi har en PEG-kvot på 1 vilket understryker att småbolag är attraktivt värderade. Det vi ser framför oss som kursdrivare för våra aktier, är bland annat att analytikerna kommer höja riktkurserna baserat på höjda vinstestimat för 2025, i takt med att ekonomierna börja växa igen.

Vi tackar för förtroende att få förvalta ert kapital.