Coeli Global investerar inte i olje- eller gasbolag av hållbarhetsskäl, vilket gjorde att vi tappade relativt i avkastning mot energibolagen. Aktiemarknaden präglades återigen av oro kopplat till utvecklingen av marknadsräntorna vilket resulterade i negativ utveckling av aktiekurserna.

De aktier som gick starkast under månaden var United Health Group, Watsco och Fortnox. De tre aktier som hade den svagaste utvecklingen var Societe Generale, Adobe samt Lonza.

Det som förklarar den negativa utvecklingen i Societe Generale och Lonza är bolagsspecifika händelser som rör den verkställande direktören i bolagen. I Societe Generales fall så sänkte den tillträdande VD:n bankens guidning för kommande ekonomiska resultat. Mest sannolikt för att han lättare ska kunna överträffa guidningen när bolaget lämnar kommande kvartalsrapporter. När det gäller Lonza så fick VD:n lämna sin post vilket innebär att bolaget nu är på jakt efter en efterträdare.

För United Health, Watsco och Fortnox är förklaringen till den starka utvecklingen enkel, verksamheten utvecklas väl och det värdesätter aktiemarknaden lite extra när en generell marknadsoro åter börjar smyga sig på. Detta gäller för övrigt majoriteten av våra bolag i globalfonden, eftersom vi fokuserar på att investera i lönsamma kvalitetsbolag, våra stabila champions.

Vi rekommenderar att ni kikar på vår blogg då vi nyligen lagt upp två intressanta inlägg från vår senaste resa till Silicon Valley.

Händelser och trender i marknaden – vad dominerar utvecklingen?

Det som påverkade aktiemarknaderna mest denna månad var nya höga nivåer på marknadsräntorna som en konsekvens av att bland annat Federal Reserve aviserade ytterligare höjning av styrräntan för att stävja inflationen. Vi ser dock att inflationen är på väg ned i nästan alla länder, ett bevis på att den tuffa penningpolitiken från centralbankerna biter. Vi hoppas dock att centralbankerna är försiktiga med nya höjningar då konsumenten redan har det tufft med sina räntebetalningar.

Att marknadsräntorna stiger innebär att fler och fler investerare efterfrågar räntebärande tillgångar och ett ökat intresse för räntebärande tillgångar ger ett ”naturligt” flöde ut ur aktiemarknaden, vilket i sin tur skapar en flödesstyrd nedgång. Den tillgångsklass som påverkats mest av detta är småbolag, medan större bolag har klarat sig något bättre.

Förändringar i portföljen

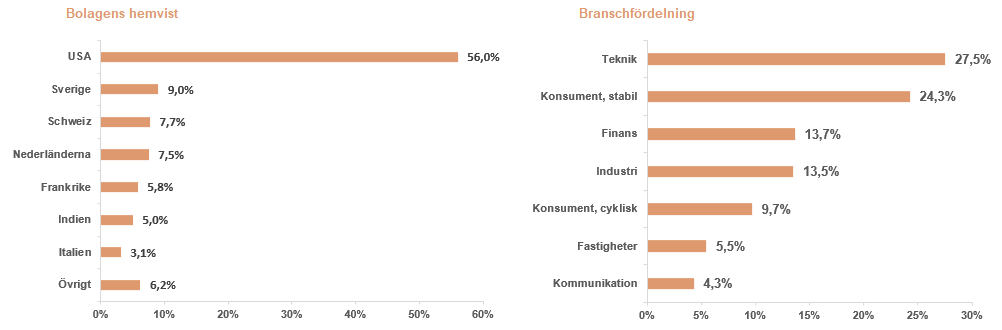

Under månaden gjorde vi fyra ändringar i Global Select. Inom Special Situationsdelen sålde vi bilförsäljaren Autonation och köpte in det tyska fastighetsbolaget Vonovia. Vi har ägt Vonovia tidigare men har på grund av det rådande inflations- och ränteläget haft en väldigt låg fastighetsexponering i fonden under en tid. Till P/B (Price to Book) 0,58 är dock värderingen väldigt aptitlig så vi välkomnar åter Vonovia in i fonden.

Bland våra Champions sålde vi hörapparatbolaget Sonova, och köpte det amerikanska bolaget Medpace. Bolagets verksamhet omfattar klinisk testning, i egna laboratorier, av läkemedelskandidater åt läkemedelsbolag. Medpace starka kassaflöde imponerar och kombinerat med en affärsmodell som är ”asset light” gör det bolaget väldigt spännande. Man behöver helt enkelt inte använda så stor del av sitt kassaflöde till att investera, utan kan använda flödet av pengar till att betala ned den lilla skuld bolaget har eller återköpa aktier. Under 2022 återköpte Medpace 10% av alla utestående aktier vilket gör att 2023 års nettovinst kommer fördelas på 10% färre aktier. Detta ger i sin tur en fin boost till utvecklingen av vinst per aktie under året.

Fondens positionering – marknadstro framåt

Tittar vi på den förväntade vinsttillväxten för fonden som helhet så är den strax över 17 % för nästa år. Detta är ungefär samma vinstförväntningar som fonden hade för en månad sedan vilket gör att septembers nedgång medfört en lägre värdering på fonden. Baserat på den starka portfölj vi har med stabila Champions som grund finns det ofta ett ”golv” för värderingen innan köparna kommer tillbaka och återigen flockas kring kvalitetsbolag. Just nu värderas globalfonden till cirka 20x vinsten för nästa år och med den förväntade vinsttillväxten på 17 % känns det intressant och attraktivt.