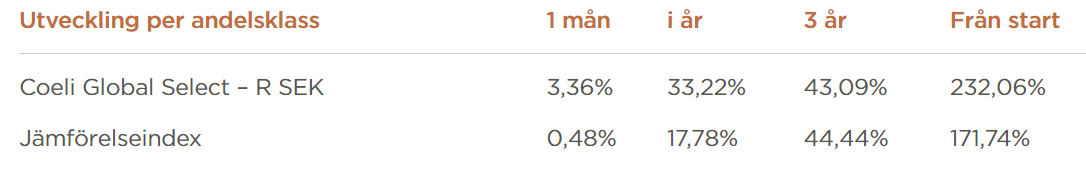

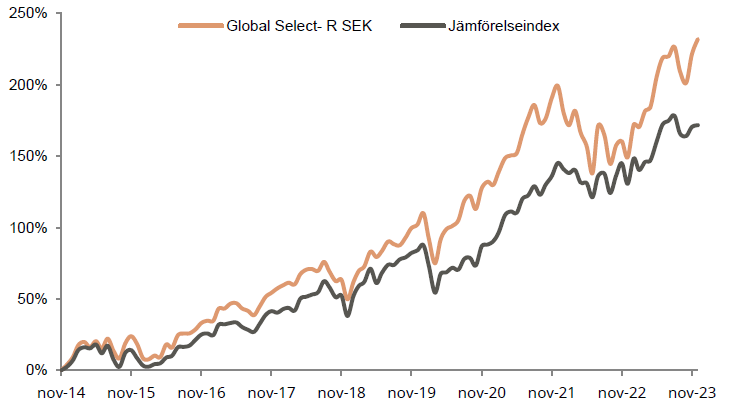

När fonden gör All Time High betyder det att alla andelsägare har tjänat pengar på sin investering. Vi är nu inne på vårt tionde år och vår strategi, en mix av Champions och Special Situations, fortsätter att fungera väl och skapar avkastning till er andelsägare.

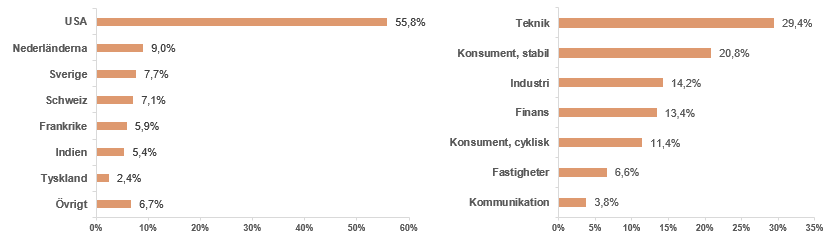

Utvecklingen för Coeli Global Select under december månad var 3,4%, vilket var 2,9 procentenheter bättre än vårt jämförelseindex. En av förklaringarna till den starka börsuppgången i december var att marknadsräntorna föll som en konsekvens av gynnsamma inflationsdata, och efterföljande förväntningar på räntesänkningar under 2024. Detta ledde till ett ökat intresse för aktier och i synnerhet aktier som har haft ett tufft 2023 som till exempel fastighets-, konsument- och småbolagsaktier. Vi noterar också att vår globalfond levererar stabil avkastning i en miljö både med starkare och svagare dollar.

De aktier som gick starkast under månaden var Sterling Infrastructure, Sika och Balder. De tre aktier som hade den svagaste utvecklingen var United Health, Ferrari samt Adobe.

Gällande kvartalsrapporter har det varit en relativt lugn period då det tredje kvartalets rapporter mer eller mindre var avklarade innan december startade. Vi hade en rapport som är värd att nämna från vårt mjukvarubolag Adobe. Rapporten kom in som förväntat och bolaget aviserade att de avslutar förvärvet av Figma på grund av att konkurrensmyndigheterna inte godkände förvärvet. Vi ser inte detta som någon större negativ nyhet då Adobe har ett bra momentum i sin verksamhet baserat på nya AI-produkter.

Vi rekommenderar att ni kikar in på vår blogg, då vi har lagt upp några spännande blogginlägg om våra bolag.

Händelser och trender i marknaden - vad dominerar utvecklingen?

Under december föll den amerikanska 10-årsräntan från cirka 4,3% till cirka 3,9%. Marknaden fortsatte att diskontera kommande räntesänkningar från Federal Reserve, vilket blev en katalysator för aktiemarknadens uppgång. Den senast uppmätta inflationen i USA på cirka 3,1% innebär att den fortsätter närma sig Federal Reserves mål på 2%. När inflationen bevisligen faller, finns det ingen anledning för FED att ha kvar styrräntan på höga 5,5%, utan man kommer sannolikt att sänka. I skrivande stund så indikerar terminsmarknaden att Federal Funds Target Rate kommer att ligga på cirka 4,5% i augusti 2024. Får marknaden rätt blir det förmodligen fyra sänkningar på 0,25 procentenheter, under årets första tre kvartal. Lägre räntor kommer att gynna den reala ekonomin vilket gör att fastighetsmarknaden kommer komma i gång igen. Lägre ränteutgifter gör att vi kommer få mer pengar i plånboken vilket betyder att bland annat bilförsäljningen, konsumtionen i stort och semesterresorna kommer att öka. En miljö med sjunkande ränta kommer gynna räntekänsliga aktier.

Förändringar i portföljen

Under december månad gjorde vi inga förändringar i portföljen.

Fondens positionering - marknadstro framåt

Vår markandstro under sensommaren och hösten 2023 har varit att inflationstakten skulle minska, vilket skulle leda till att marknadsräntorna också kom ned. Vi fick rätt i våra prognoser och marknadens intresse för ”riskfyllda” räntekänsliga tillgångar, till exempel fastighetsbolag, var stort under november och december. Avkastningen från våra fastighetsbolag i fondens Special Situationsdel var cirka 51% i Balder och cirka 31% i Vonovia, under denna period. I Special Situationsdelen, med våra billiga bolag, finns det fortfarande ett omotiverat värderingsgap som kommer ge fin avkastning när det väl "stängs", och marknaden värderar upp aktierna. I vår Championsdel är det vinst- och omsättningstillväxt som över tid driver aktiekurserna uppåt. Vi tror att mixen av tillväxt- och värdecase skapar en attraktiv portfölj som ska kunna ge fin avkastning på lång sikt till er andelsägare.

Vi tackar för förtroendet att få förvalta ert kapital och ser fram emot ett intressant börsår 2024.