Herman Ohlsson

Assisterande förvaltare - Specialist halvledare, Brock Milton Capital AB

Tänk på att:

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet.

Blogg & Media

Blogg | 24 maj 2024

Budskapet från bolagets senaste rapport var tydligt. Efterfrågan fortsätter att öka, hyperscalers fortsätter investera i datacenter och de nya chipen blir alltmer avancerade. Man slog de högt ställda förväntningarna för fjärde gången i rad och Jensen Huang, Nvidias grundare och CEO som vanligtvis är klädd i svarta jeans och skinnjacka, påtalar nu att ”we don’t do GPUs, we build AI systems”. Innovationskraften är svår att ta miste på för ett bolag som många associerar med att designa de bästa GPUerna. På senare tid har utvecklingen gått ofattbart snabbt varpå Nvidia numera inte bara gör individuella chip, utan hela system av flertalet sammankopplade GPUer, som gör det enkelt och skalbart för kunder att snabbt implementera AI.

Nvidia är ett fantastiskt exempel på en Champion i vår fond där marknadspositionen är så dominerande och innovationskraften är så pass stark, att man nästan enbart konkurrerar mot sig själv då varje chip man lanserar är 2-3x bättre än sin föregångare. Vi har ägt Nvidia sedan 2019 och bolaget är ett bra exempel på vad vi letar efter i våra Champions. I detta blogginlägg går jag igenom gårdagens rapport, vad som driver efterfrågan och hur Nvidia har kunnat bli världens tredje största bolag efter Microsoft och Apple, med ett börsvärde på hissnande 2,5trn USD.

Nvidia – från grafik till AI

Innan vi går in närmare på gårdagens rapport tänkte jag först kort svara på frågan: hur hamnade Nvidia där de är idag? Många känner till bolaget vid det här laget men få vet att grunden för bolaget lades redan vid starten 1993. Nvidia designar inte bare GPUer, utan var de som uppfann dom. Nvidia har således skapat en egen marknad som tidigare inte funnits till att idag fortsatt dominera den. GPU-marknaden värderas idag till över 100bn USD årligen, av vilket över 90% kontrolleras av dess skapare. Nvidias initiala marknad var grafik för gaming då en GPUs egenskap, att parallellt processa data, visade sig vara fördelaktigt för att hantera stora data mängder som grafik kräver. Från detta har man sedan möjliggjort flertalet andra marknader så som ”cloud” och AI som inte hade varit möjligt utan GPUer. Att ChatGPT ens kunde skapas och tränas med enorma mängder data beror på Nvidias kraftfulla GPUer.

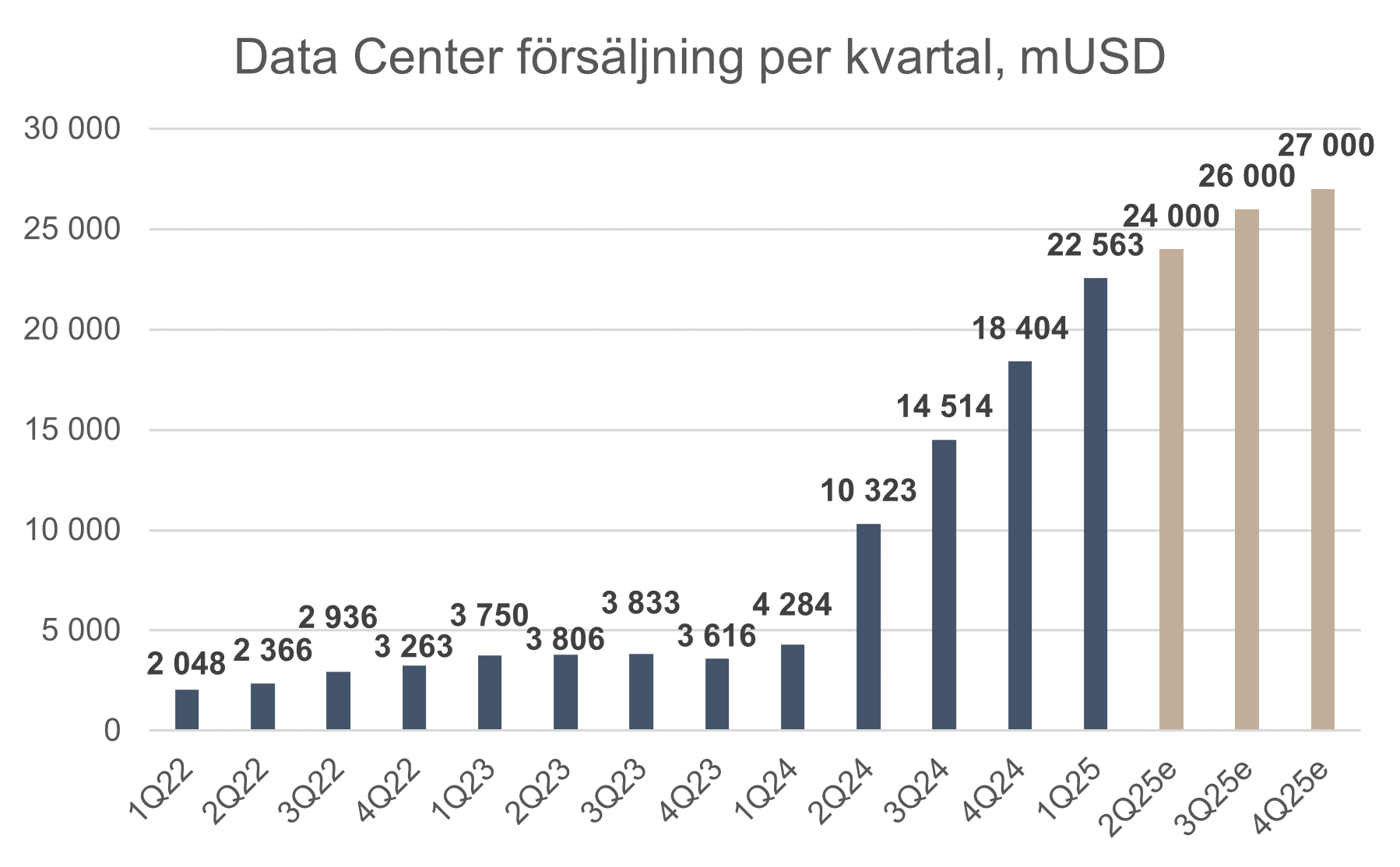

Fjärde rapporten i rad över förväntningarna

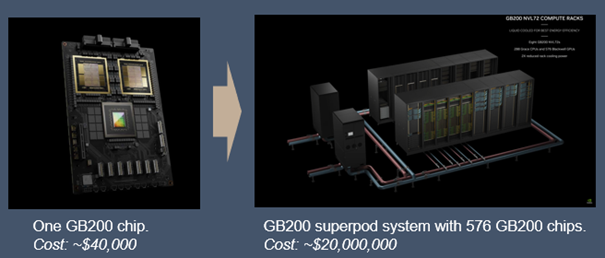

Förväntningarna inför gårdagens rapport var i vanlig ordning höga. Mycket på grund av Nvidias stora vikt i S&P500 som nu uppgår till över 5%, vilket får marknaden på helspänn inför varje rapport. Men precis som de tidigare rapporterna under förra året så slog man återigen förväntningarna för fjärde gången i rad. Omsättningen för datacenter kom in på $22,6bn jämfört mot förväntningarna på $21,1bn. Man guidade dessutom för fortsatt tillväxt även nästa kvartal då datacenter förväntas omsätta nära $24bn. Utöver detta sa man även att deras nya chip, Blackwell, kommer vara ”supply constrained” in i 2025. Detta innebär att efterfrågan är högre än utbudet vilket togs väldigt positivt av marknaden och ökade visibiliteten in i nästa år. Ett Blackwell-chip ryktas kosta runt 40 000 USD styck, vilket skulle vara 30% dyrare än dess föregångare Hopper, som släpptes under förra året. Att Nvidia kan öka priserna så kraftigt beror på två saker, att chipen blir mer kraftfulla och kan processa mer data per kw, samt att konkurrensen är väldigt låg i dagsläget. ´

Bild. Nvidias nya chip GB200 förväntas lanseras under Q4. GB200 superpod är ett system med 576 sammankopplade GPUer som agerar som en enda stor GPU. Källa: Nivida.

Bild. Nvidias nya chip GB200 förväntas lanseras under Q4. GB200 superpod är ett system med 576 sammankopplade GPUer som agerar som en enda stor GPU. Källa: Nivida.

I nedan graf ser man hur datacenter tog fart för ett år sedan och har sedan dess fortsatt att växa varje kvartal, vilket förväntas fortsätta även kommande kvartal. Under 2022 omsatte Nvidia lite drygt $27bn på ett år, vilket man nu alltså förväntas omsätta per kvartal framåt. Man förstår såldes varför aktien är upp drygt 600% sedan dess.

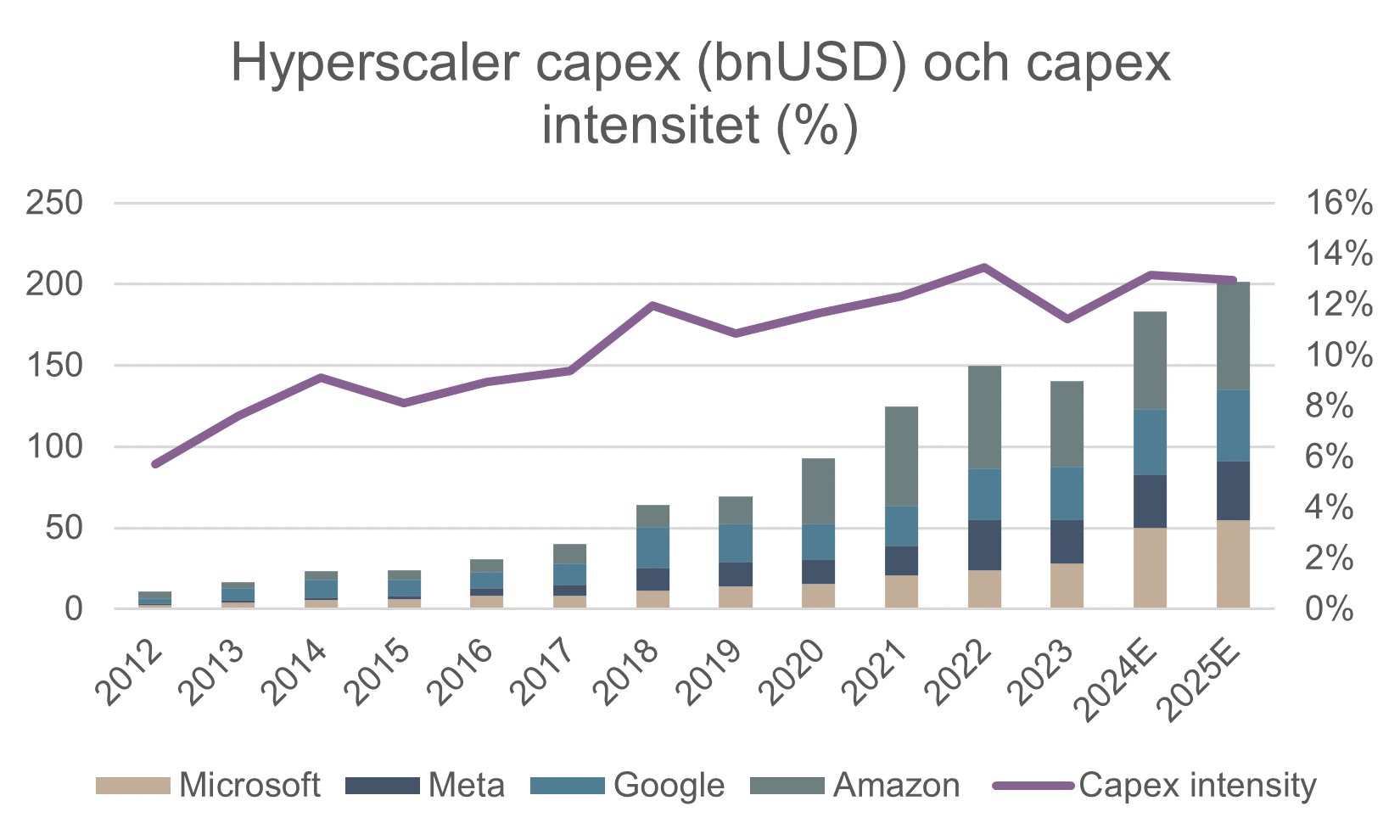

Den stora anledningen bakom den starka tillväxten beror på att kunderna, framförallt hyperscalers i USA, har ökat sina investeringar (capex) i datacenter med i snitt 25% per år de senaste tio åren. Detta är snabbare än deras omsättning som vuxit i snitt 18% under samma period. Detta innebär att intensiteten har ökat och man lägger såldes en större andel av sin omsättning på investeringar idag än tidigare. För tio år sedan la man i snitt cirka 4% av sin omsättningen på dessa investeringar, medans man idag lägger nära 12%. Dessa investeringar består främst av att bygga och utrusta datacenter för att kunna erbjuda sina molnlösningar och nu även AI satsningar, vilket kraftigt har gynnat Nvidia. Under Q1 stod nu dock hyperscalers ”enbart” för 40% av omsättningen efter att i många kvartal i rad utgjort nära 100%, då dessa varit tidiga på bollen att införskaffa sig de senaste GPUerna för att skala upp sina AI satsningar. Detta ska ses som väldigt positivt då resterande 60% kom från enterprise vilket består i allt ifrån biltillverkare, banker och mjukvarubolag som nu också börjar investera kraftigt i egna GPUer för att satsa på AI. På så sätt diversifieras Nvidias kundbas och man blir allt mindre beroende av dessa fyra stora hyperscalers i USA. Detta visar också att AI satsningar är ett brett fenomen bland företag för att kunna öka sin produktivitet genom ökad försäljning och minskade kostnader.

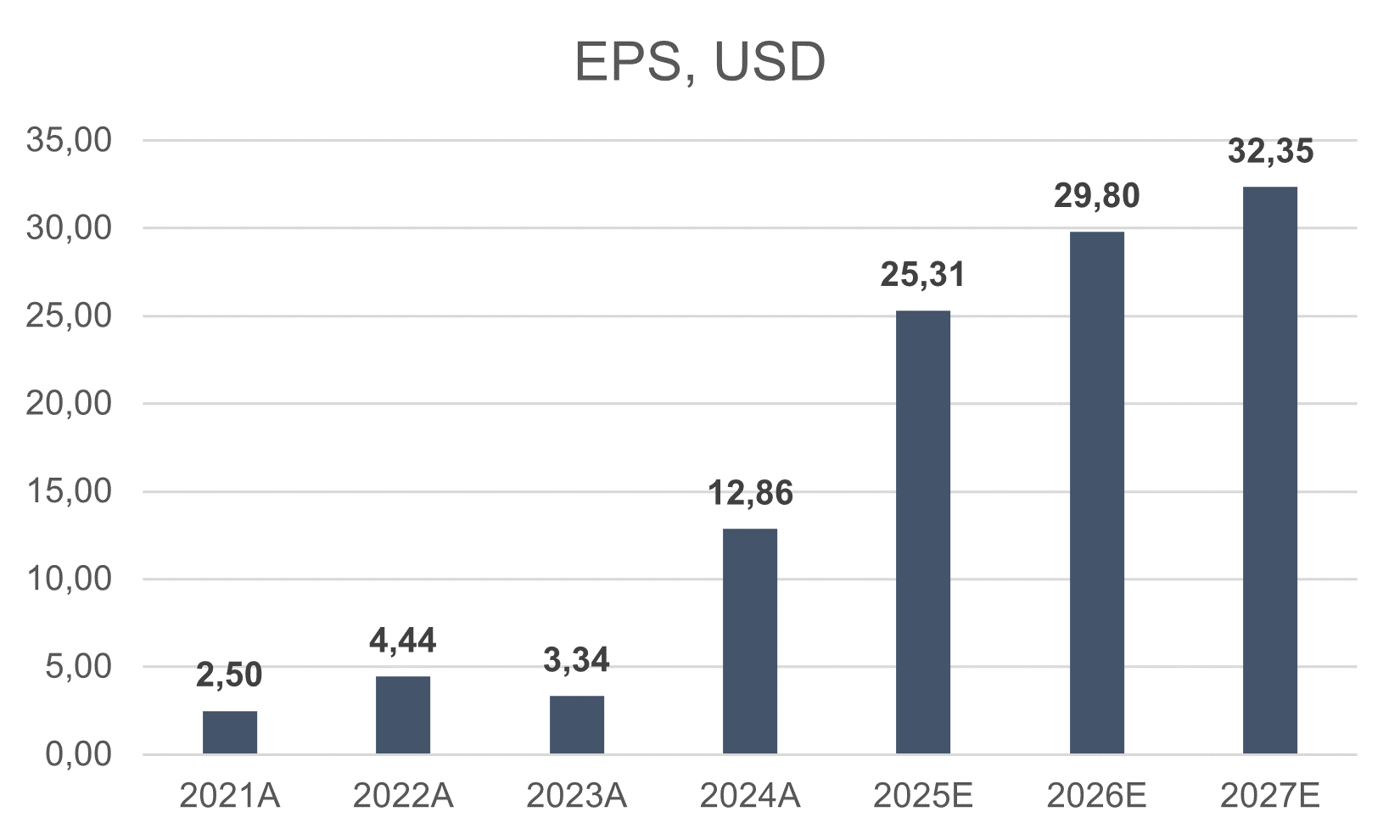

Denna tillväxt har gjort att vinsttillväxten i bolaget har skjutit i höjden vilket man kan se i bilen nedan som visar förväntad tillväxt i vinst per aktie. Under 2024 så fyrdubblade man vinsten och förväntas dubbla denna igen detta år.

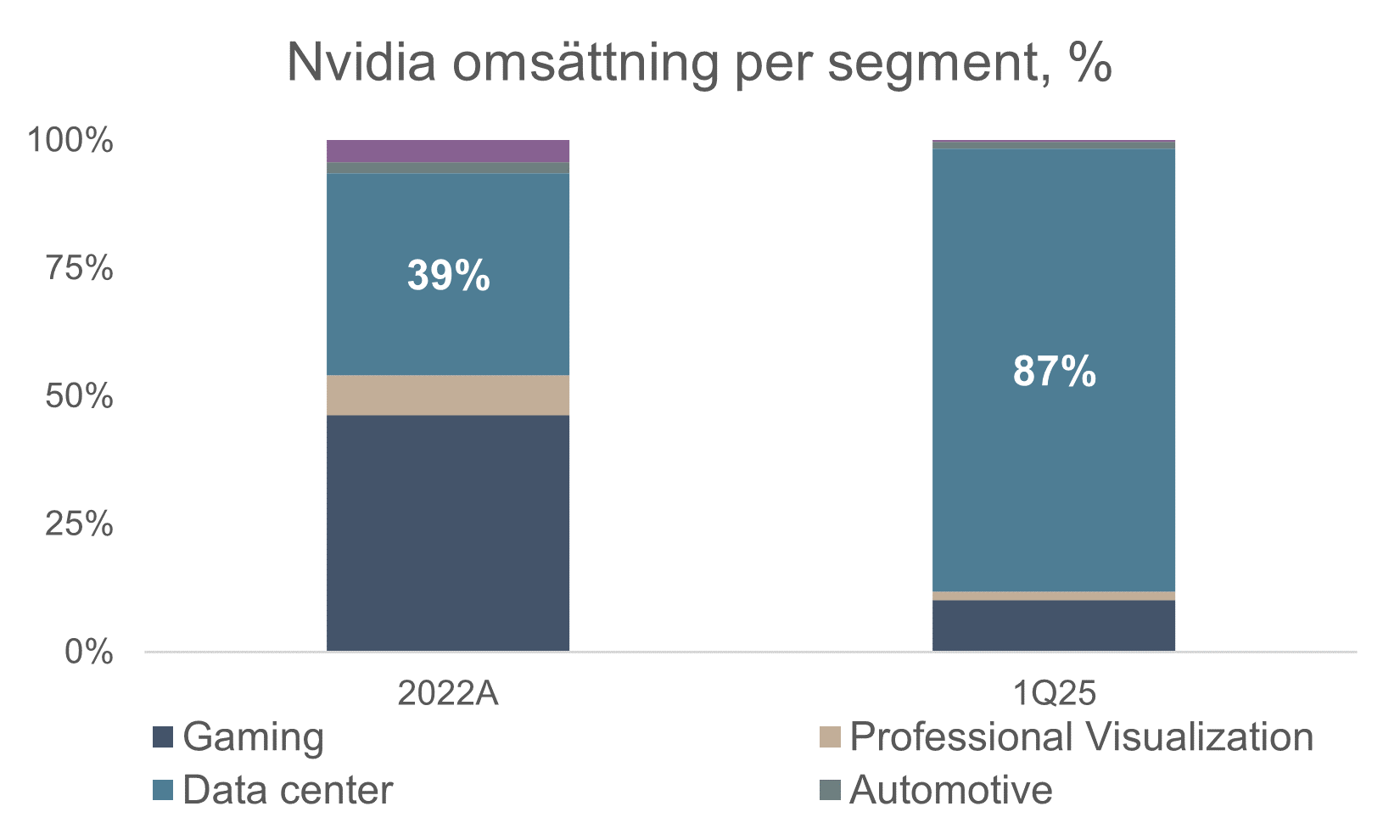

Den starka tillväxten i datacenter har också gjort att detta har blivit Nvidias största segment som senaste kvartalet stod för 87% av omsättningen. För bara två år sedan var motsvarande siffra 39%. Allt annat som Nvidia gör hamnar just nu i skuggan av datacenter, trots det att man har en väldigt spännande plattform för självkörande bilar, som kommer börja ta fart kommande år.

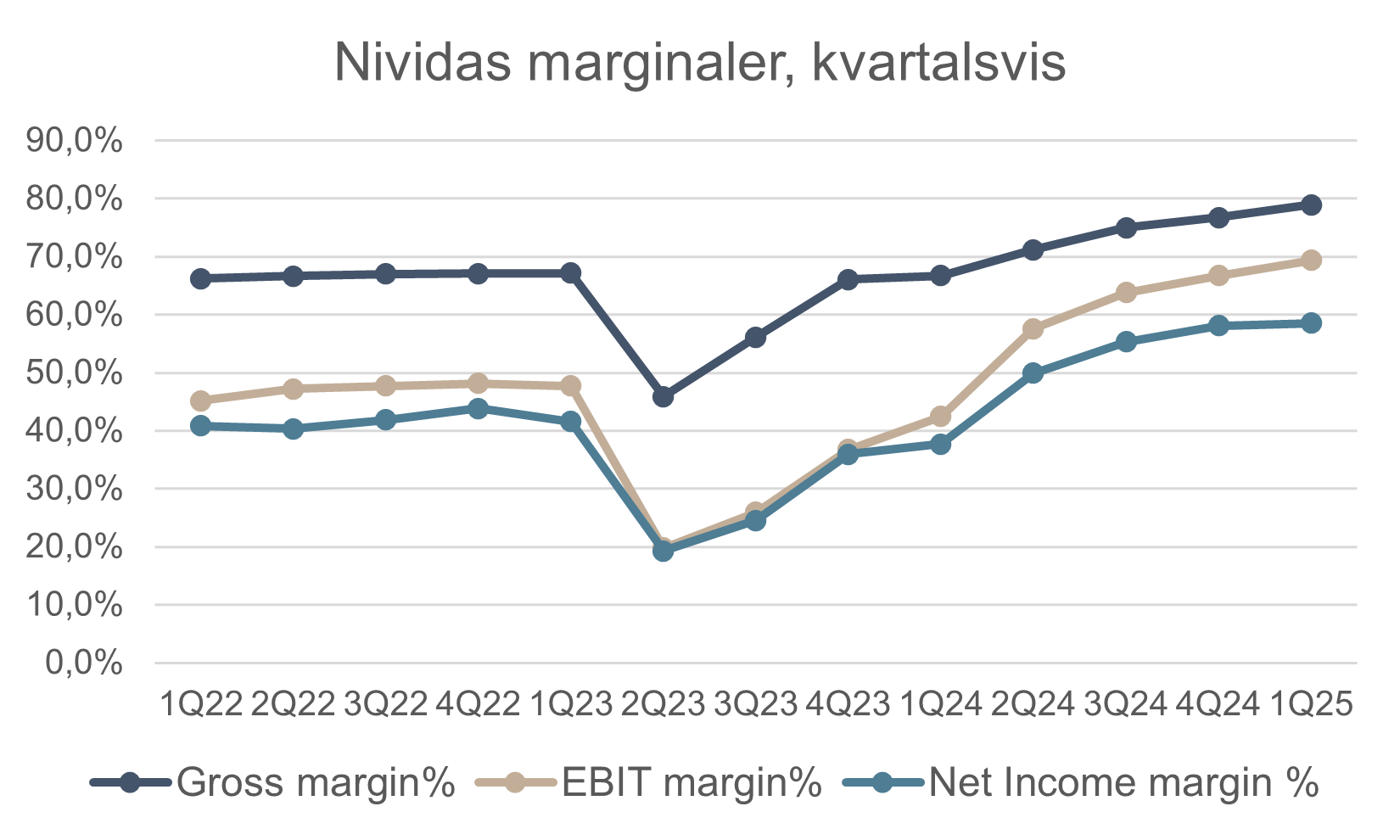

Till följd av den starka utvecklingen i datacenter har även marginalerna lyfts kraftigt eftersom dessa chip har högre marginaler än motsvarande inom exempelvis gaming. Detta har gjort att Nvidias net income margin (vinstmarginal) har gått från 40% till hela 60% det senaste kvartalet. Det innebär i sin tur att mer än hälften av omsättningen för Nvidia omvandlas till vinst, vilket visar vilken stark ”pricing power” man har och vilka värden deras GPUer skapar för kunderna.

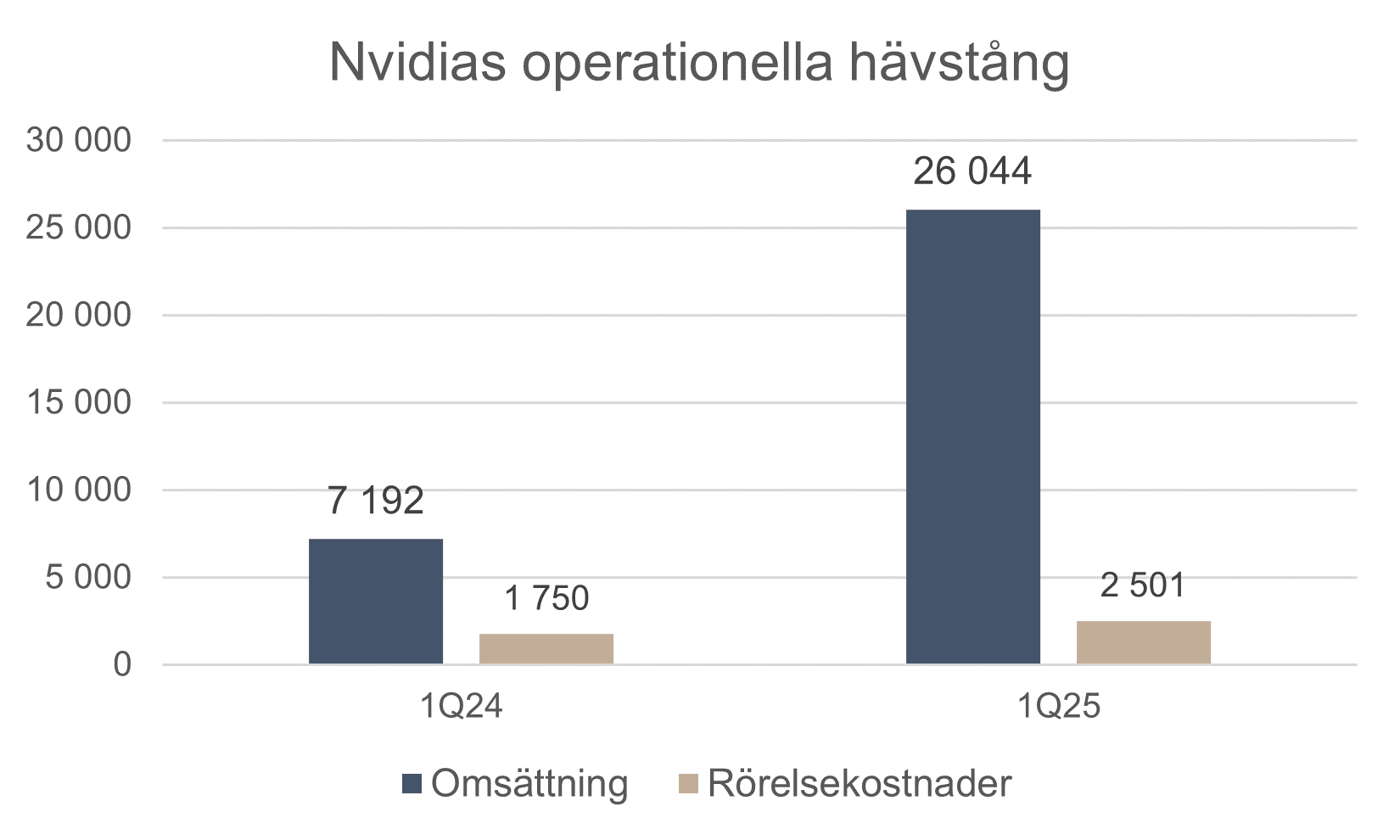

Det som är mest fascinerande med Nvidia, och en fröjd för en aktieanalytiker att se, är deras operationella hävstång. Eftersom Nvidia inte producerar chipen själva utan outsourcar detta till TSMC och enbart designar chipen (med hjälp av mjukvara från Cadence och Synopsys), krävs väldigt lite kapital för att öka omsättningen. För att illusterara detta och visa varför marginalerna kan öka så kraftigt tog jag fram grafen nedan. Den visar att Nvidia detta kvartal, jämfört med förra året, ökade sin omsättning med $18bn (från 7bn till 26bn) medan kostnaderna enbart ökade med knappa $800m. Där snackar vi hävstång som knappt går att finna bland de absolut främsta mjukvarubolagen och visar hur skalbar Nvidias affärsmodell är.

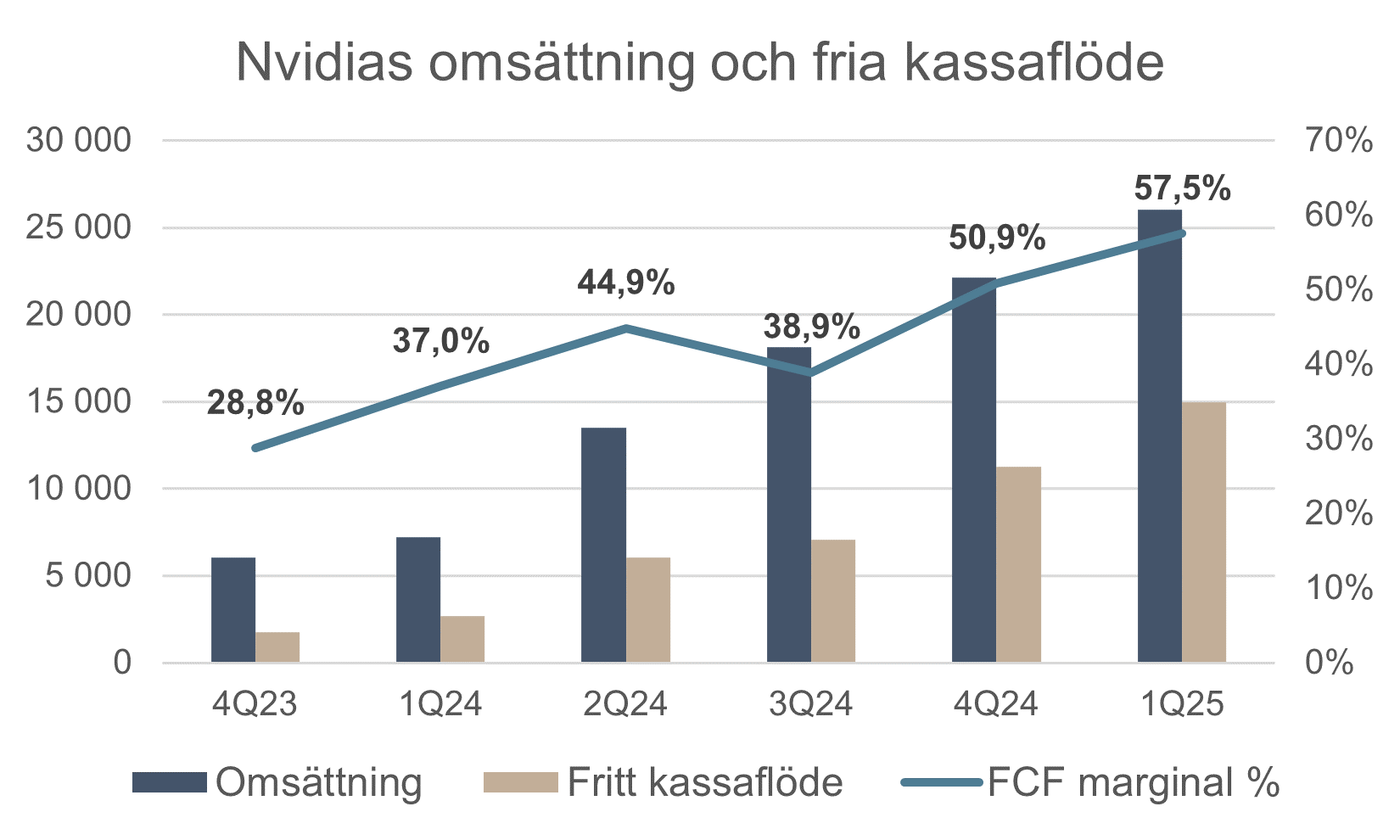

De höga marginalerna leder också till att kassaflödet för Nvidia är fantastiskt vilket kan spenderas på återköp av aktier och höjd utdelning. Under senaste kvartalet uppnådde bolaget rekord vad gäller fritt kassaflöde som uppgick till $15bn och således en FCF-marginal på hela 57,5%. Detta innebär att en majoritet av omsättningen konverteras till kassaflöde i bolaget. Generellt sett anses en kassaflödesmarginal över 30% som otroligt stark men Nvidia har alltså den dubbla.

Att Nvidia är en Champion har vi talat om många gånger men jag hoppas att detta inlägg ska ge en djupare förståelse för verksamheten, vad det är vi verkligen gillar med bolaget, varför det har varit ett innehav i BMC Global Select sedan länge och kommer att vara för en lång tid framöver.

Källor för bild och text: Nvidia, Bloomberg, Brock Milton Capital analys & estimat.

Blogg | 18 feb 2026

Blogg | 19 jan 2026

Blogg | 7 dec 2025

Den här webbplatsen använder cookiesför statistik och användarupplevelse.

Brock Milton Capital. använder cookies för att förbättra din användarupplevelse, för att ge underlag till förbättring och vidareutveckling av hemsidan samt för att kunna rikta mer relevanta erbjudanden till dig.

Läs gärna vår Integritetspolicy . Om du samtycker till vår användning, välj Tillåt alla. Om du vill ändra ditt val i efterhand hittar du den möjligheten i botten på sidan.